Dari pinjaman Rp 1 juta - Rp 2 juta, tagihan bisa bengkak jadi Rp 3,5 juta dalam tenor pendek.

Update 24 Juni 2021

Kasus-kasus layanan pinjaman online (pinjol) ilegal terus bermunculan ke ruang publik. Korbannya tak satu atau dua orang, tersebar di banyak wilayah pula.

Pemberitaan mengenai kasus dan respons otoritas terkait pinjol, antara lain bisa disimak di Kompas.com lewat link ini.

Ada kisah muram seperti pinjaman Rp 900.000 yang akhirnya bengkak jadi Rp 75 juta. Tercakup pula kisah miris dari mereka yang terjerat pinjol sampai depresi, model-model teror saat penagihan pinjol, hingga langkah-langkah yang dapat dilakukan untuk terhindar dari jebakan pinjol ilegal.

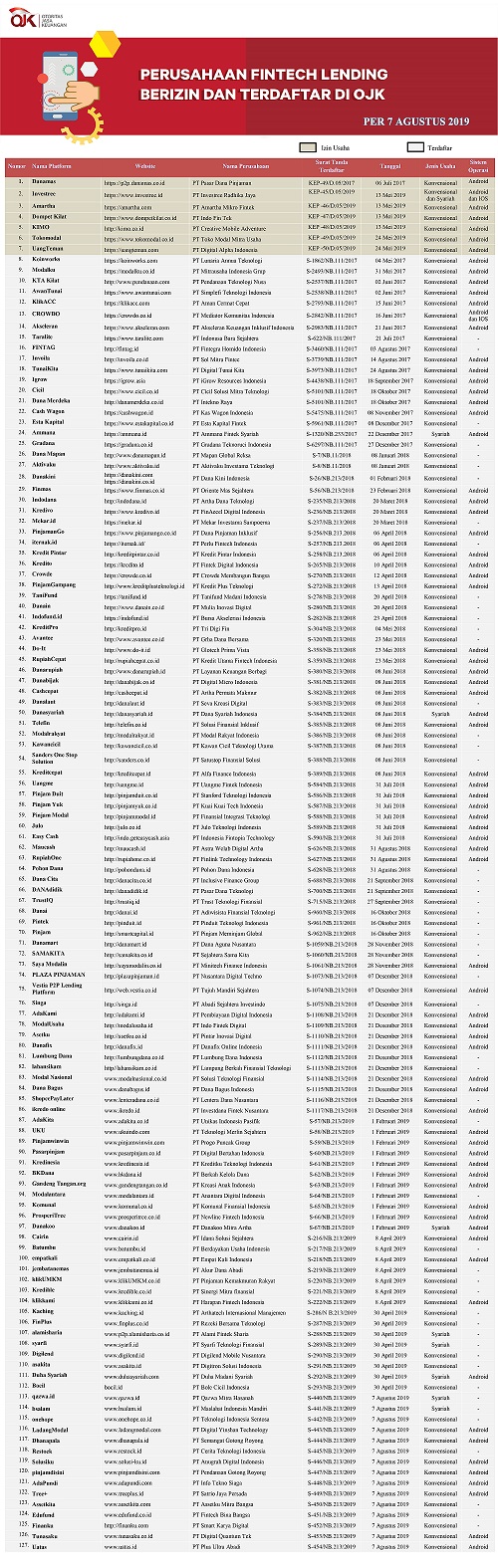

Berkaca dari itu, artikel ini diperbarui lagi, dengan menyertakan tautan pemberitaan di atas, beserta daftar layanan pinjaman online yang berizin dan terdaftar di Otoritas Jasa Keuangan (OJK) hingga 10 Juni 2021, sebagaimana dilansir oleh OJK pada 17 Juni 2021, seperti tertera berikut ini:

Waspadalah....

PINJAMAN online. Pinjol. Itu nama yang umum dikenal masyarakat. Sebutan resminya, peer-to-peer lending dari perusahaan financial technology (fintech).

Bagian dari disrupsi teknologi informasi, pinjaman online ini tengah tumbuh subur di Indonesia.

Per Januari 2019, jumlah peminjam ke layanan pinjol ini tercatat 5,16 juta orang, menurut data Otoritas Jasa Keuangan (OJK).

Bila dipakai dengan bijak, fasilitas ini sebenarnya bisa jadi penyelamat di kondisi darurat.

Bila dipakai dengan bijak, fasilitas ini sebenarnya bisa jadi penyelamat di kondisi darurat. Namun, di tengah itu, mencuat banyak kabar muram bahkan horor dan menyedihkan.

Sejumlah pemberitaan dan cerita keseharian mendapati orang-orang yang terjebak pinjol. Dari pinjaman "tak seberapa", ada yang sampai jual rumah, bercerai, bahkan bunuh diri.

Nominal pinjaman yang ditawarkan layanan ini relatif tidak besar bila dibandingkan fasilitas pinjaman dari perbankan. Namun, saat dikalikan puluhan aplikasi, angkanya jadi fantastis.

Padahal, bunga pinjaman yang ditawarkan rata-rata dihitung harian. "Jebakan betmen" menganga lebar.

Ini kisah sebagian dari mereka yang merasakan terkena "jebakan betmen" pinjaman online.

Di sini juga ada sejumlah tips untuk tetap aman menggunakan layanan pinjol. Apa pula yang harus diwaspadai?

UNTUK memudahkan navigasi—Anda dapat melompat pula ke bagian tulisan yang dikehendaki dengan mengklik bagian yang dimaksud—JEO ini disusun dengan rincian isi:

ANGKA kejadiannya bukan satu atau dua. Banyak. Ini sebagian dari mereka yang merasakan ngilunya kena "jebakan betmen" pinjaman online.

Maksud hati menambal kebutuhan atau keperluan darurat, yang terjadi malah terperosok dalam lubang dalam utang lewat pinjaman online.

"Pinjaman hanya apply Rp 1-2 juta, tapi utangnya berkembang jadi Rp 3,5 juta sampai tiga kali lipat dari pinjaman pokok," kata Pengacara Publik Bidang Perkotaan dan Masyarakat Urban LBH Jakarta, Jeanny Silvia Sari Sirait, Kamis (15/8/2019).

Untuk membayar tagihan yang terlanjur ada—pakai acara dikejar-kejar melebihi koruptor—mereka meminjam lagi uang ke aplikator lain penyedia layanan serupa.

Akses dan pencairan dana yang cepat jadi iming-iming. Polanya sama. Lingkaran setan tak putus-putus bahkan menggelembung makin besar.

Sejumlah kasus jadi perkara hukum dan atau mencuat di pemberitaan. Kasus lain terkubur karena masih ada solusi dari kolega dan keluarga, meski juga memicu persoalan lain.

Berikut ini sejumlah kasus di antara rentang situasi yang pernah terjadi.

Perempuan ini kehilangan pekerjaan. Gara-gara pinjaman online.

Ceritanya, pada April 2018, dia meminjam sejumlah uang ke salah satu aplikasi pinjaman online.

Dalam beberapa waktu, Dona tak bisa membayar tagihan. Waktu pinjam jadi diperpanjang. Bunga dan tagihan bengkak.

Penagih menghubungi pula nomor-nomor kontak di telepon.

Saat itulah, teror pun dimulai. Telepon dan pesan singkat bernada intimidatif mulai datang dari perusahaan pinjaman online.

Tak hanya itu, penagih menghubungi pula nomor-nomor kontak di telepon Dona, memberitahu soal utang tersebut.

"Salah satu aplikasi online ini menghubungi atasan saya berturut-turut setiap malam. Saya lalu ditegur," kata Dona di kantor LBH Jakarta, Senin (4/2/2019).

Dona dianggap memasang nama bosnya sebagai jaminan. Dari situ, pekerjaan Dona berakhir. Dipecat.

Telepon dan pesan ke teman-teman Dona pun masih berlanjut.

Kejadian pada Juni 2019. Warga Papua, Denny Renaldi Guswara (39) tertipu tawaran pinjaman online.

Sudah begitu, pelaku pun diduga mencatut nama lembaga keuangan non-bank. Kasus ini dilaporkan ke Sentral Pelayanan Kepolisian Terpadu (SPKT) Polres Merauke, Papua.

Denny kehilangan uang Rp 10,5 juta dari rekening tanpa ada transaksi sama sekali.

Mulanya, lelaki ini mendapatkan pesan melalui aplikasi percakapan di ponsel. Isi pesan, tawaran pinjaman online dengan bunga 0,6 persen dari PT Bima Finance.

Tergiur, Denny menghubungi nomor itu. Dia diminta membuka alamat situs www.kreditcepatcair.com. Syarat-syarat kredit cepat ada di situ.

Pengirim pesan mengarahkan Denny untuk mengurus internet banking di BRI dan mengunduh aplikasi airdroid sampai mendapatkan username dan password dari aplikasi itu.

Lalu, Denny kembali login ke situs www.kreditcepatcair.com. Namun, bukan pinjaman yang datang, uang hilang justru yang terjadi.

Denny mendapatkan kabar konfirmasi dari bank, uang di rekeningnya senilai Rp 10,5 juta telah diambil secara otomatis dan ditransfer ke nomor rekening BCA 7935391776.

Dugaan pencatutan mencuat dalam kasus ini. Lembaga keuangan non-bank dengan nama perusahaan yang dicatut pelaku pun sampai membuat pengumuman di situsnya.

Pengemudi taksi berinisial Z (35) ditemukan tewas gantung diri di Jakarta Selatan. Yang mengenaskan, dia meninggalkan pesan bahwa tindakannya tersebut karena jeratan utang online.

Sepucuk pesan dia tinggalkan. Isinya, permintaan kepada Otoritas Jasa Keuangan (OJK) dan pihak berwajib untuk memberantas pinjaman online.

"Kepada OJK dan pihak berwajib tolong berantas pinjaman online yang telah membuat jebakan setan," tulis Z.

Kejadian ini makin memilukan saat membaca pesan Z untuk istri dan anak-anaknya.

"Maafkan saya telah membuat semua orang susah. Anak-anak janganlah kalian jadi orang yang suka berbohong. Ayah telah membuat kalian susah, kelak jadilah orang yang jujur. Istriku maafkan aku yang tak pernah membuat kalian bahagia."

Seorang konsumen pinjaman online yang terjerat utang nekat mencuri ponsel di Kabupaten Magetan, Jawa Timur. Mengenaskan, korban pencurian adalah kawan sendiri.

Konsumen pinjol ini adalah AZ (28), anak mantan anggota DPRD. Dia mencuri ponsel milik temannya, Bryan Rifqi Fachriza (21), di warung.

Ia mengaku terpaksa mencuri dan menjual ponsel hasil curiannya untuk menutup utang pinjaman online. Namun, kasusnya terlanjur masuk kepolisian.

Saat diperiksa di kepolisian itulah AZ mengaku motifnya adalah terdesak membayar utang di pinjaman online senilai Rp 1,5 juta.

Miris, tindakan ini berkonsekuensi ancaman pidana penjara 5 tahun.

Kasus lain dialami YI (51), warga Solo, Jawa Tengah. Karena melewati tenggat waktu pembayaran pinjaman online, dia juga jadi satu lagi yang mengalami teror penagihan.

Padahal, YI mengaku hanya telat mengembalikan dua hari. Ia juga telah memberitahu pihak vendor pinjaman online bernama Incash itu soal kondisinya yang belum punya uang untuk membayar tagihan.

Telat bayar dua hari, poster foto diri beredar di grup aplikasi WhatsApp

Tak diduga, poster foto dirinya telah disebar oleh oknum dari bisnis online itu di grup percakapan WhatsApp.

Bahkan, dalam poster itu juga dituliskan kalau YI "siap digilir" untuk melunasi pinjaman di aplikasi fintech ilegal tersebut. Mau tahu berapa utang YI? Rp Rp 1.054.000.

Dalam grup WhatsApp tersebut, selain dirinya juga ada kontak teman-temannya yang sama-sama menggunakan layanan pinjaman online.

YI mengaku meminjam uang di aplikasi ini karena merasa lebih mudah dan cepat. Dia tidak mengira poster dirinya akan disebar ke media sosial ketika telat bayar.

"Saya pinjam Rp 1.000.000, menerima Rp 680.000. Dalam seminggu saya harus mengembalikan Rp 1.054.000. Saya telat dua hari foto saya langsung disebar," kata dia.

Merasa telah dilecehkan dengan penyebaran poster fotonya, YI melalui Lembaga Bantuan Hukum (LBH) Soloraya melaporkan oknum pinjaman online tersebut ke pihak berwajib.

Ternyata, pengguna aplikasi pinjaman online yang ditangani LBH Soloraya bukan hanya YI. Keluhannya sama, termasuk di aplikasi yang sama pula.

Bahkan, salah satu korban yang ditangani LBH Soloraya diteror denda puluhan juta rupiah ketika telat membayar dua bulan.

Selisih 30 persen antara pengajuan dan uang yang diterima disebut sebagai biaya administrasi

Perwakilan LBH Soloraya Made Ridha menyatakan, uang yang dipinjam melalui pinjaman online tersebut rata-rata Rp 1 juta. Sementara uang yang mereka terima antara Rp 650.000 - Rp 680.000.

Adapun selisih 30 persen antara pengajuan dan uang yang diterima disebut sebagai biaya administrasi.

"Mereka dikasih tempo tujuh hari. Lebih dari tujuh hari, atau (mulai) hari ke delapan, kalau tidak bayar pinjaman terkena bunga Rp 75.000 per hari dan mengembalikan pokok sejumlah Rp 1.054.000," papar Made.

Made mencontohkan, salah satu warga yang mengadu ke LBH yakni SM, warga Solo. Dia meminjam Rp 5 juta tapi lalu menunggak bayar selama dua bulan.

Semula, SM berniat menggunakan pinjaman dari sejumlah aplikasi ini untuk modal usaha. Namun, usaha belum jalan, pekerjaan tetap pun tak ada.

“Karena polosnya itu, dari Rp 5 juta yang dipinjam dari sekian aplikasi, dalam kurun waktu dua bulan jadi Rp 75 juta. Dari mulai denda, biaya perpanjangan tenor, dan bunga," kata Made.

UD (30), ibu satu anak, mengaku nekat menggunakan pinjaman online saat terdesak kebutuhan finansial.

“Ini jadi alternatif saat saya membutuhkan dana darurat. Prosesnya cepat dan mudah, meskipun untuk keluar dari jeratnya sulit sekali,” kata dia.

UD mengaku mulai kenal pinjaman online tepat setahun lalu. Awalnya, uang pinjaman itu dia pakai untuk menambal kekurangan kebutuhan bulanan.

Tak banyak. Hanya Rp 1 juta sampai Rp 2 juta. Namun, dari situ dia mulai terpikir asyiknya menggunakan pinjaman online kalau bisa jadi modal usaha.

“Waktu itu jadi mulai coba pinjam ke beberapa aplikasi, saya pakai untuk dana modal talangan usaha (saya),” ujarnya mengisahkan.

Barang jualan yang ia maksud adalah pakaian muslim, kosmetik, dan beberapa produk makanan juga minuman.

Sayangnya, karena tenggat waktu pinjaman yang sebentar, ia mengaku kesulitan mendapatkan modal kembali. Istilahnya, belum break even point (BEP) tapi pinjaman sudah jatuh tempo.

Kelabakanlah ia. Gali lubang tutup lubang pun mulai terjadi. Lagi-lagi lewat beragam aplikasi pinjaman online. Total yang dia pakai sampai 21 aplikasi.

“Dana pinjaman plus bunga sampai Rp 30 juta, saya hampir stres karena banyak yang jatuh temponya barengan," tutur UD.

Dari situ, UD mulai berusaha mengajukan pengunduran waktu jatuh tempo. Meski dimungkinkan dan didapat, hitungan bunga terus berjalan.

"Debt collector-nya juga sudah ada yang mulai menghubungi via WhatsApp. Tapi yang paling ganggu itu telepon. Saat jatuh tempo, satu aplikasi bisa menelepon saya hingga 84 kali dalam satu hari,” ungkap UD.

Menggunakan pinjaman online ini terasa bagai candu

Hingga akhirnya, dalam kondisi telah terdesak dan tak lagi punya solusi, UD mengakui utang-utangnya itu kepada keluarga. Terlebih lagi dia juga khawatir penagih akan menghubungi suami dan orangtuanya.

“Reaksi pertama keluarga marah besar kepada saya,” aku UD.

Beruntung keluarga mau urunan sebagai jalan keluar. Ia pun bebas dari jerat tagihan.

Namun, beberapa bulan kemudian, UD ternyata kembali terjebak pinjaman online. Lagi-lagi pakai alasan kebutuhan mendesak.

“Tak ada pilihan, pikiran saya hanya ke sana karena pinjam teman atau keluarga kalau benar-benar butuh malah sulit,” ucapnya.

UD mengaku menggunakan pinjaman online ini terasa bagai candu. Sudah tahu tak enaknya saat kesulitan membayar pinjaman tapi tetap memilih menggunakannya begitu ada sedikit saja situasi mendesak.

Pada kejadian kedua, UD menggunakan 16 aplikasi pinjaman online. Total pinjaman dan bunga yang harus dia bayar sampai Rp 24 juta.

“Kalau yang ini saya pikir bisalah mencari-cari gantinya. Karena kebetulan akan dapat arisan yang jumlahnya hampir bisa menutupi pinjaman itu," ujar dia soal apa yang dia pikirkan ketika kembali mengambil pinjaman online.

Yang tak diperkirakan UD, jatuh tempo tetap saja mendahului uang arisan dia dapat. Total yang harus dibayar ke pinjaman online pun sudah naik menjadi Rp 29,5 juta.

"Di situ saya kembali kelabakan. Bingung cari di mana kekurangannya,” ujar UD.

Perasaan takut ketahuan keluarga kembali menghinggapi dirinya. Kali ini ditambah dengan rasa takut dianggap tak mengambil pelajaran apalagi kapok dengan kejadian pertama.

Pusing, dia mulai berselancar di dunia maya. Bertemulah UD dengan grup Facebook “AKSI GAGAL BAYAR PINJOL”.

Dalam grup itu, ratusan nasabah pinjol menuturkan pengalamannya dikejar-kejar debt collector. Beberapa di antaranya ada juga yang sampai keluar kerja lantaran dipecat perusahaan.

Dalam grup itu, ratusan nasabah pinjol menuturkan pengalamannya dikejar-kejar debt collector

“Ada yang datanya sudah disebar, dibuat malu, sampai ada yang sudah didatangi debt collector. Sejenak grup ini bikin saya merasa tak sendiri," tutur UD.

Meski diakui tak menenangkan, isi grup Facebook itu sempat membuat UD punya pikiran lain.

"Kebanyakan mereka bereaksi total tak mau bayar jika data sudah disebar. Prinsipnya utang lunas saat data disebar,” ujar dia.

UD sempat berpikir bakal melakukan hal serupa. Namun, dia lalu berpikir ulang dan tak mau benar-benar terjadi data dirinya tersebar gara-gara gagal bayar pinjaman online.

“Di grup ada juga jasa bikin data palsu buat nipu pinjol. Saya sampai berpikir apa saya harus menempuh jalan itu. Tapi kan engak bener itu untuk bobol pinjol lalu bayar tagihan yang pakai nama asli,” ungkap UD.

Setelah sharing sana-sini dengan teman, ia khawatir membobol pinjol justru bisa membuatnya mendapatkan masalah lebih berat.

Akhirnya, keluarga kembali jadi tujuan. Sekali lagi dia mengakui persoalan utangnya kepada keluarga.

“Tak ada jalan keluar, saya harus mengakui," ujar UD.

Untuk kali kedua, UD terbebas lagi dari jerat pinjaman online tak terbayar dengan bantuan keluarga. Namun, kali ini disertai ultimatum. Kemungkinan bercerai pun menyertai.

"Kalau setelah ini saya masih saja mengulangi, tak ada toleransi lagi. Apalagi suami sudah sebut-sebut, kalau ada kejadian begini lagi, anak dia bawa saja."

PINJAMAN online dapat menjadi lingkaran setan tak berujung bagi para penggunanya yang telat membayar.

Seperti kisah-kisah di atas, banyak konsumen yang mengalami hal tak menyenangkan selama pembayaran utang mereka masih terlambat.

Mudahnya syarat mengajukan pinjaman online jadi satu catatan tersendiri. Peminjam yang didesak tagihan, bisa dengan mudah mengajukan pinjaman di fintech lainnya.

Gali lubang, tutup lubang. Lingkaran setan pun berkelanjutan.

Pengacara publik LBH Jakarta Jeanny Silvia Sari Sirait mengaku mendapat banyak pengaduan pengguna aplikasi pinjaman online.

Diduga ada pelanggaran hukum dan hak asasi manusia dalam berbagai bentuk yang dilakukan sejumlah aplikasi pinjaman online.

Mayoritas pengadu rata-rata menggunakan lima aplikasi pinjaman online

Dari kasus yang masuk ke LBH Jakarta, kata Jeanny, mayoritas pengadu rata-rata menggunakan lima aplikasi pinjaman online. Namun, ada sebagian yang menggunakan sekaligus puluhan aplikasi untuk meminjam uang.

"Bahkan sampai ada yang menggunakan 36-40 aplikasi," kata Jeanny di kantor LBH, Jakarta, Minggu (9/12/2018).

Sebenarnya, kata Jeanny, besaran uang yang dapat dipinjam konsumen melalui aplikasi dalam satu kali peminjaman tidak terlalu besar. Rata-rata tak lebih dari Rp 2 juta.

Namun, saat penagihan, mereka ditagih membayar nominal berkali lipat karena bunga yang sangat tinggi.

Saat didesak pembayaran yang menggelembung, peminjam mengambil jalan cepat dengan kembali membuka pinjaman online di aplikasi lain.

LBH Jakarta menghimpun setidaknya ada 14 dugaan pelanggaran hukum dan hak asasi manusia yang dilakukan aplikasi pinjaman online.

Sebagian besar kasus, sebut Jeanny, terkait dengan minimnya perlindungan data pribadi bagi pengguna aplikasi pinjaman online.

Hal ini terbukti dengan mudahnya penyelenggara aplikasi mendapat data pribadi dan foto peminjam.

Lalu, ada masalah dengan bunga sangat tinggi dan biaya administrasi yang tidak jelas rinciannya.

Selain itu, penagihan tak hanya dilakukan kepada peminjam, tapi ke seluruh kontak telepon yang tersimpan di ponsel peminjam.

Jika peminjam menunggak bayaran, petugas dari aplikasi pinjaman online akan membuat grup WhatsApp yang isinya merupakan daftar kontak telepon dari peminjam.

Di grup tersebut, petugas dari aplikasi pinjaman online itu tak segan menyebarkan foto KTP peminjam disertai dengan kalimat bahwa orang tersebut meminjam uang dengan jumlah sekian.

"Lebih parah lagi, bahkan ada peminjam yang misalnya minjam Rp 1 juta, tapi dibilang di grup dia pinjamnya Rp 3 juta. Ada fitnah di situ," kata Jeanny.

Nomor kontak di ponsel itu didapatkan petugas karena mengakses data pribadi peminjam tanpa izin.

Peminjam juga tak jarang mendapatkan ancaman, fitnah, penipuan, hingga pelecehan seksual dalam proses penagihan

Oknum itu juga menyebarkan data pribadi seperti foto KTP, nomor rekening, hingga lembar pertama buku tabungan secara tak bertanggung jawab.

Tak berhenti di situ, peminjam juga tak jarang mendapatkan ancaman, fitnah, penipuan, hingga pelecehan seksual dalam proses penagihan pinjaman yang terlambat bayar.

LBH menemukan pula ada kasus dengan kontak dan lokasi kantor penyelenggara aplikasi pinjaman online tidak jelas atau malah tidak terdaftar.

Pengaduan lain mendapati sistem yang tidak dikelola dengan baik. Ketika peminjam sudah membayar pinjamannya, catatan utang tak terhapus dengan alasan pembayaran tidak masuk ke dalam sistem.

"Di sistem tidak ada pencatatan yang jelas. Penagihannya juga dilakukan orang yang berbeda. Saat peminjam mengonfirmasi (utangnya) sudah dibayar, siangnya ada yang menelepon lagi bilang belum dibayar," kata Jeanny.

TREN perusahaan financial technology (fintech) peer-to-peer lending memang berkembang pesat beberapa tahun terakhir.

Berdasarkan data Otoritas Jasa Keuangan (OJK), jumlah rekening peminjam per Januari 2019 tumbuh 18 persen dibandingkan setahun sebelumnya, menjadi 5,16 juta rekening.

Ketua Dewan Komisioner OJK Wimboh Santoso memprediksi, dalam waktu dua tahun, akan ada 5 juta nasabah yang akan memiliki akun fintech. Namun, ada catatannya.

Rata-rata nasabah, kata Wimboh, merupakan masyarakat yang tak terjangkau bank dan berada di wilayah terpencil.

Mereka sulit mendapatkan pinjaman dari bank sehingga memanfaatkan pinjol yang memang ditujukan untuk unbankable.

"Itu sektor informal yang tidak punya izin tapi eksis, kayak tukang jamu, tukang bakso, nasi goreng, bisa masuk situ," kata Wimboh, Selasa (5/2/2019).

Per Januari 2019, jumlah lender atau pemberi pinjaman tumbuh 29 persen dibandingkan setahun sebelumnya, menjadi 267.496 entitas.

Ada kemungkinan fintech terdaftar juga melakukan pelanggaran.

Adapun akumulasi penyaluran pinjaman per Januari 2019 mencapai Rp 25,9 triliun. Dari angka itu, pinjaman berjalan (outstanding) di periode yang sama mencapai Rp 5,7 triliun.

Wimboh mengatakan, dengan capaian tersebut, fintech mendongkrak inklusi keuangan beberapa waktu terakhir. Tahun ini saja pemerintah menargetkan inklusi keuangan mencapai 75 persen dari seluruh masyarakat Indonesia.

"Nanti inklusi keuangan bukan hanya tabungan, tapi juga akses keuangan. Kalau sudah punya lending, biasanya akan dikasih tabungan," kata Wimboh.

Namun, menertibkan perusahaan fintech lending ilegal masih menjadi PR besar bagi OJK.

Layanan pinjaman online semestinya membantu masyarakat yang tak terjangkau bank untuk mendapatkan pinjaman uang. Masyarakat juga bisa mendapatkan pinjaman uang lebih cepat tanpa harus melalui mekanisme di bank yang cukup ketat.

Namun, fintech ilegal malah memanfaatkan keadaan dengan mengenakan bunga yang tinggi dan berpotensi melanggar hak asasi manusia saat melakukan penagihan.

Sampai 2019, Satgas Waspada Investasi masih menemukan lebih dari 600 entitas usaha pinjaman online yang tak mengantongi izin usaha dari OJK.

Satgas juga telah meminta Kementerian Komunikasi dan Informatika (Kemenkominfo) memblokir website dan aplikasi pinjaman online ilegal.

Sejauh ini, sudah lebih dari 1.000 aplikasi fintech ilegal diblokir Kemenkominfo.

Selain itu, untuk memutus akses keuangan dari aplikasi pinjaman online ilegal, Satgas juga telah meminta perbankan untuk menolak pembukaan rekening tanpa rekomendasi OJK.

Lembaga Bantuan Hukum (LBH) Jakarta mengatakan, per Juni 2019 ada 4.500 aduan terkait pinjaman online. Padahal, per awal Desember 2018, "baru" tercatat 1.330 aduan.

Pengacara Publik Bidang Perkotaan dan Masyarakat Urban LBH Jakarta Jeanny Silvia Sari Sirait mengatakan, jumlah tersebut merupakan akumulasi dari total aduan lewat surel, telepon, WhatsApp, dan pengaduan langsung.

"Penagihan tidak beretika tidak dapat kami tolerir dan kami tidak ragu mencabut tanda terdaftar atau berizinnya fintech legal jika terbukti melakukan hal tersebut."

Modus yang dilakukan juga relatif sama, yakni mengakses kontak di ponsel peminjam, menyebarkan foto Kartu Tanda Penduduk (KTP), dan menyebar foto pribadi peminjam.

Berdasarkan penuturan Jeanny, OJK dan Asosiasi Fintech Pendanaan Indonesia (APFI) mulai memberi pernyataan bahwa ada kemungkinan anggota terdaftar melakukan pelanggaran tersebut.

"Angka ini juga masih termasuk aplikasi pinjaman online yang terdaftar di Otoritas Jasa Keuangan ( OJK)," kata Jeanny.

Terkait maraknya fintech tak berizin yang beredar, OJK meminta masyarakat lebih berhati-hati memilih aplikasi yang tepat. Hanya fintech terdaftar yang boleh memberi pinjaman kepada masyarakat.

Di sisi lain, Juru Bicara OJK Sekar Putih Djarot juga meminta perusahaan fintech yang belum terdaftar untuk segera mengurus izin ke OJK.

Penyelenggara pinjaman online yang sudah terdaftar atau berizin di OJK harus memenuhi aturan dan ketentuan POJK 77/POJK.01/2016 tentang Penyelenggara Jasa Layanan Pinjam Meminjam Berbasis Teknologi.

Jika dalam penyelenggaraannya fintech yang telah terdaftar melakukan pelanggaran, OJK dapat memberi sanksi hingga pencabutan tanda terdaftar atau berizin sesuai aturan yang ada.

Selain itu, fintech yang melakukan penagihan secara tidak sopan juga dapat dikenai sanksi.

"Penagihan tidak beretika tidak dapat kami tolerir dan kami tidak ragu untuk bertindak tegas, mencabut tanda terdaftar atau berizinnya fintech legal jika terbukti melakukan hal tersebut," tegas Sekar.

PERUSAHAAN financial technologi (fintech), menurut Otoritas Jasa Keuangan (OJK) tak punya hak akses terhadap informasi diri peminjam.

Akses terhadap data itu sudah termasuk pelanggaran. Definisi informasi diri peminjam termasuk daftar kontak, foto, dan informasi pribadi lain.

OJK mengingatkan, ada risiko jika fintech sampai menyalahgunakan data diri peminjam.

Ketua OJK Regional 3 Jateng-DIY Aman Santosa, mengatakan, keberadaan peer to peer (P2P) lending seharusnya adalah salah satu alternatif pendanaan yang mempermudah akses keuangan masyarakat.

Namun, masyarakat harus memahami risiko ketika berinteraksi dengan P2P lending.

Sesuai POJK 77/2016 tentang Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi, kata Aman, OJK mengawasi penyelenggara P2P yang berstatus terdaftar atau berizin.

Seluruh anggota AFPI tidak diperbolehkan memberikan beban biaya tambahan melebihi 100 persen dari nilai pokok pinjaman atau prinsipal.

P2P lending yang tidak terdaftar atau berizin di OJK dianggap sebagai P2P ilegal. Menurut Aman, P2P lending ilegal tidak dalam pengawasan pihak mana pun.

"Sehingga, transaksi dengan pihak P2P ilegal sangat berisiko tinggi bagi para penggunanya," kata Aman.

Adapun bagi pinjaman online yang terdaftar, sejumlah sanksi membayangi jika peraturan OJK yang memayungi keberadaannya dilanggar.

"(Sanksinya dari) peringatan tertulis, denda, pembatasan kegiatan usaha, sampai dengan pencabutan tanda daftar atau izin,” sebut Aman.

Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) menyatakan, cara penagihan yang mencuat dalam berbagai kejadian di masyarakat seperti sejumlah contoh di awal tulisan ini, melanggar kode etik yang telah disepakati anggota asosiasi.

Ketua Bidang Pembiayaan Multiguna Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) Dino Marti menjamin anggota asosiasinya tidak akan melakukan penagihan seperti yang jadi keluhan bahkan perkara hukum tersebut.

“Jadi misalnya penagihan dengan nada mengancam, penagihan yang sifatnya melecehkan, penagihan yang mengintimidasi, menggunakan kata-kata kasar, mengaku sebagai pejabat, anggota lembaga negara atau aparat keamanan, menyebarkan informasi kepada orang lain itu juga tidak boleh, termasuk melakukan penagihan ke orang ketiga,” ungkap Dino.

Terkait dengan bunga pinjaman yang juga dikeluhkan masyarakat, Dino menjelaskan seluruh anggota AFPI tidak diperbolehkan memberikan beban biaya tambahan melebihi 100 persen dari nilai pokok pinjaman atau prinsipal.

Selain itu, ujar Dino, waktu penagihan akan terhenti pada hari ke-90 dari tanggal jatuh tempo pembayaran.

Artinya, ketika nasabah tidak bisa mengembalikan pinjaman sampai 90 hari setelah tanggal jatuh tempo, maka besaran beban biaya tambahannya otomatis terhenti.

Untuk menjamin petugas penagih pinjaman tak berlaku sewenang-wenang, mulai Februari 2019 AFPI akan melakukan sertifikasi tenaga penagihan atau debt collector untuk pertama kalinya.

Hal ini dilakukan untuk mengantisipasi adanya pelanggaran-pelanggaran dalam proses penagihan seperti yang kerap diadukan oleh nasabah.

Tak hanya itu, asosiasi juga akan melakukan pembekalan kepada seluruh stakeholder pelaku bisnis pinjaman online, mulai dari jajaran direksi, komisaris, pemegang saham, hingga semua pihak yang terlibat.

"Sertifikasi ini nantinya enggak hanya ke penagihan, tetapi juga ke stakeholder terkait conduct of doing business. Intinya kami ingin membuat industri ini sehat," ujar Wakil Ketua APFI Sunu Widyatmoko di Jakarta, Senin (4/2/2019).

Saat ini, jumlah tenaga penagih fintech P2P lending sudah mencapai ribuan orang dan tersebar di banyak wilayah di Indonesia.

Sunu pun mengatakan, sertifikasi ini nantinya tidak hanya ditujukan kepada tenaga penagih yang berasal dari dalam perusahaan, tapi juga dari pihak ketiga atau tenaga outsource.

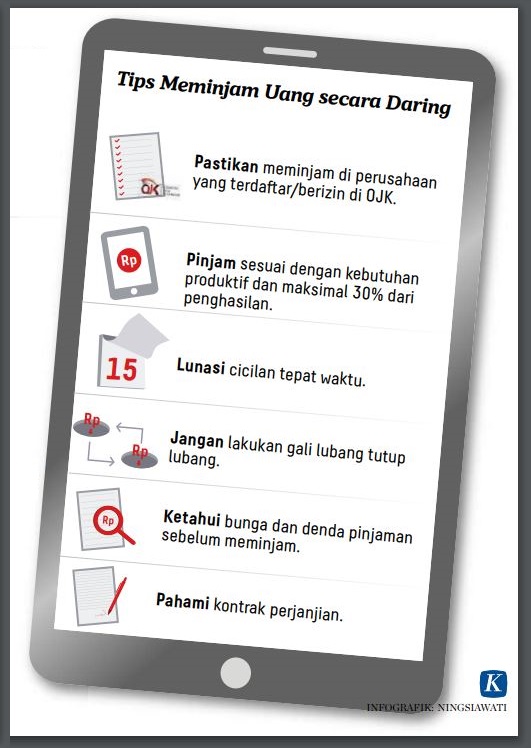

SELEKTIF. Ini kata kunci dari Otoritas Jasa Keuangan (OJK) bagi masyarakat yang hendak menggunakan layanan pinjaman online.

OJK mengimbau masyarakat agar lebih selektif memilih perusahaan fintech ketika ingin meminjam dana atau pinjaman.

Pasalnya, masih ada saja fintech yang belum memiliki izin dan terdaftar di OJK. Wimboh menjelaskan, fintech yang beroperasi di Indonesia harus terdaftar dan mengantongi izin.

Selain itu, mereka juga harus bergabung menjadi anggota asosiasi fintech yang telah dibentuk. Sehingga, persoalan yang timbul dan dilaporkan bisa diproses.

"Kalau ada apa-apa, kalau masyarakat merasa tidak dilindungi kepentingannya, kalau lapor, kita cek (diproses). Kalau (fintech-nya) tidak terdaftar, ndak bisa kita cek," kata Wimboh.

Dia mengungkapkan, dampak terburuk dari fintech tidak terdaftar dan berizin adalah ketika timbul persoalan yang merugikan masyarakat.

Misalnya, fintech memberikan layanan yang tidak sesuai dengan aturan yang diberlakukan pemerintah lewat OJK dan asosiasi.

Selain terdaftar dan berizin di OJK, cara mudah untuk memastikan fintech resmi adalah memperhatikan keberlangsungan fintech tersebut.

Harus dicek apakah perusahaan tersebut konsisten menjalankan usahanya dalam jangka waktu yang lama atau tidak. Jika operasionalnya hanya sementara, perusahaan itu patut dicermati dan peminjam harus lebih waspada.

Setali tiga uang, AFPI juga mengingatkan masyarakat untuk lebih berhati-hati saat meminjam uang ke layanan teknologi keuangan. Fintech yang dipilih harus yang sudah terdaftar di OJK.

Untuk mengantisipasi adanya fintech nakal, AFPI mengaku telah menerapkan standardisasi dan juga sertifikasi bagi proses penagihan.

Misalnya, AFPI melarang penyalahgunaan data nasabah dan kewajiban melaporkan prosedur penagihan. AFPI juga menerapkan Sertifikasi Manajemen Risiko Fintech Lending dan melakukan Pemutakhiran Risk Management di Industri 4.0 bagi seluruh anggotanya.

"Tidak hanya penagih, AFPI juga tengah melakukan pembekalan dan sertifikasi kepada para pemegang saham, komisaris dan direksi penyelenggara fintech lending," kata Kepala Bidang Kelembagaan dan Humas AFPI, Tumbur Pardede.

Di era serba digital, kata Tumbur, ada konsekuensi yang berdampak negatif dari pihak-pihak yang memiliki tujuan negatif dengan mendompleng tren industri digital ini, tak terkecuali di industri pinjaman online.

Untuk itu, AFPI telah melakukan serangkaian kebijakan sekaligus melakukan literasi keuangan kepada masyarakat.

"AFPI juga mengharapkan masyarakat lebih bijak dan waspada terhadap keberadaan pihak-pihak ilegal tersebut,” sebut Tumbur.

BERBAGI tips, Otoritas Jasa Keuangan (OJK) meminta konsumen pinjaman online benar-benar memahami manfaat, biaya, dan risiko yang akan didapat atau dihadapi.

“Jangan mudah diiming-imingi return tinggi atau berbiaya murah," kata Juru Bicara OJK Sekar Putih Djarot.

Menurut Sekar, masyarakat harus pula dapat membedakan vendor pinjaman online yang terdaftar dengan yang ilegal. Tujuannya, terhindar dari modus penipuan yang akan merugikan konsumen.

"Kalau sudah tahu tidak terdaftar dan tidak berizin, kalau konsumen masih mau menggunakan, risikonya di konsumen itu sendiri," lanjut Sekar.

Satgas Wapada Investasi yang beranggotakan regulator dan penegak hukum juga mengingatkan masyarakat akan dampak buruk pinjaman online yang tak terdaftar dan tak mengantungi izin OJK.

Ketua Satgas Waspada Investasi Tongam Tobing mengatakan, kasus-kasus yang telah bermunculan dan mencuat di masyarakat harus menjadi peringatan bersama untuk berhati-hati memilih dan menggunakan pinjaman online.

Sebelum memutuskan melakukan pinjaman online, pastikan bahwa penyedia jasa tersebut sudah terdaftar dan berizin resmi dari OJK.

Sekar mengingatkan masyarakat untuk memahami manfaat, biaya, dan risiko sebelum melakukan peminjaman online.

Hingga 7 Agustus 2019, tercatat ada 127 fintech terdaftar di OJK. Tujuh di antaranya telah mengantongi izin permanen, yaitu Danamas, Investree, Amartha, Dompet Kilat, KIMO, Tokomodal, dan UangTeman.

Selama setahun terakhir, OJK menyatakan telah memblokir tak kurang dari 1.230 perusahaan penyedia jasa pinjaman online alias fintech peer-to-peer lending mulai pertengahan 2018 hingga Agustus 2019.

Rinciannya, 404 perusahaan fintech ilegal yang dihentikan pada tahun 2018, lalu 826 perusahaan dihentikan layanannya sejak Januari 2019 hingga Agustus 2019.

Dari jumlah layanan yang dihentikan operasionalnya tersebut, 42 persen di antaranya diketahui lokasi servernya, yaitu 22 persen di Indonesia, 15 persen di Amerika Serikat, dan selebihnya 5 persen tersebar di negara lain.

Dalam ketentuan PJOK 77/PJOK.01/2016 tentang Penyelenggara Jasa Layanan Pinjam Meminjam Berbasis Teknologi, ditegaskan bahwa perusahaan fintech legal dapat mengakses mikrofon, lokasi, dan kamera ponsel konsumen untuk kebutuhan e-KYC.

E-KYC adalah kependekan dari electronic-know your customer alias prinsip pengenalan pelanggan secara elektronik.

Di luar tiga hal tersebut, perusahaan fintech tidak berhak mengakses data konsumen. Jika batasan ini dilanggar perusahaan fintech legal, sanksinya dapat sampai pencabutan izin.

Sebagai upaya perlindungan berlapis, POJK 77 mewajibkan penyedia pinjaman online menjadi anggota AFPI.

DI LUAR fintech terdaftar, terdapat ribuan perusahaan pinjaman online yang bermunculan dan beroperasi. Kalau yang legal saja bisa melakukan pelanggaran, apalagi yang ilegal.

OJK mengakui tak bisa menindak satu per satu layanan tak terdaftar. Bahkan, OJK pun kerap kesulitan mendeteksi lokasi dan kontak perusahaan itu untuk klarifikasi.

Karena itu, masukan masyarakat akan sangat membantu OJK memantau perusahaan-perusahaan ini. Ada sejumlah jalur untuk membuat aduan.

Jika telah terjadi dugaan pelanggaran oleh perusahaan penyedia pinjaman online, Sekar meminta masyarakat tak ragu pula membuat aduan sampai ke kepolisian.

Adapun Wimboh menegaskan, OJK hanya dapat menindak pelanggaran perusahaan terdaftar.

"Silakan saja kalau bermasalah dengan (fintech) yang terdaftar, datang ke kami. Pasti gampang kami track," kata Wimboh.

Cara mengadukan dugaan pelanggaran fintech ilegal dapat dilihat melalui situs OJK di halaman berikut:

Klik saja bagian "Klik untuk Melihat Tata Cara Penyampaian" di layar di atas. Salah satu yang harus diisi adalah formulir adua, yang bisa didapat dengan mengklik link ini.

Untuk fintech ilegal, upaya pengaduan tetap dapat dilakukan sekalipun tak dapat mengandalkan OJK untuk tindak lanjut apalagi pemberian sanksi.

Cara pertama adalah melalui Kementerian Komunikasi dan Informatika. Fintech legal maupun ilegal dapat diadukan melalui jalur kementerian ini.

Pengaduan dapat disampaikan melalui situs aduankonten.id dan melalui akun Twitter @aduankonten.

Jika Sobatkom menemukan Konten Negatif di dunia maya, Sobatkom bisa melaporkannya seperti informasi yang ada pada gambar ini pic.twitter.com/l43K4cumCi

— aduankonten (@aduankonten) May 14, 2018

Aduan juga dapat disampaikan menggunakan layanan WhatsApp ke nomor 081119224545.

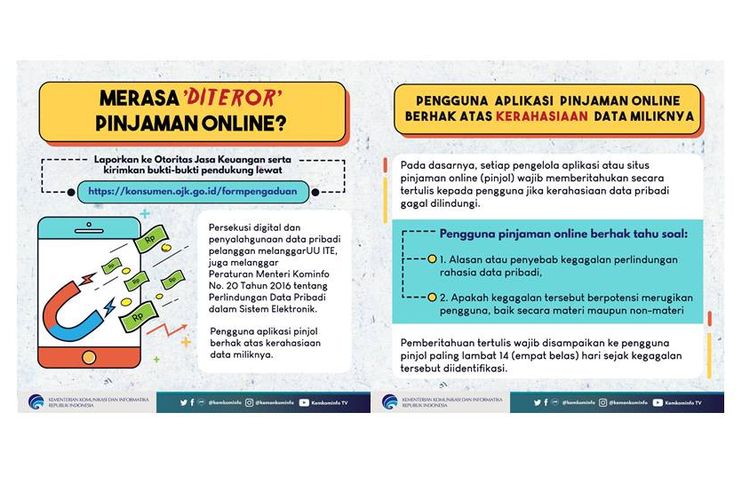

Persekusi digital dan penyalahgunaan data pribadi pelanggan melanggar Undang-Undang Informasi dan Transaksi Elektronik (UU ITE) dan Peraturan Menteri Kominfo Nomor 20 Tahun 2016 tentang Perlindungan Data Pribadi dalam Sistem Elektronik (PM 20/2016).

Pasal 26 ayat 1 UU ITE menyatakan, kecuali ditentukan lain oleh peraturan perundang-undangan, penggunaan setiap informasi melalui media elektronik yang menyangkut data pribadi seseorang harus dilakukan atas persetujuan orang yang bersangkutan.

Lalu Pasal 26 PM 20/2016 mengatur, pemilik data pribadi berhak atas kerahasiaan data miliknya; mengajukan pengaduan dalam rangka penyelesaian sengketa data pribadi; mendapatkan akses untuk memperoleh historis data pribadinya; dan meminta pemusnahan data perseorangan tertentu miliknya dalam sistem elektronik.

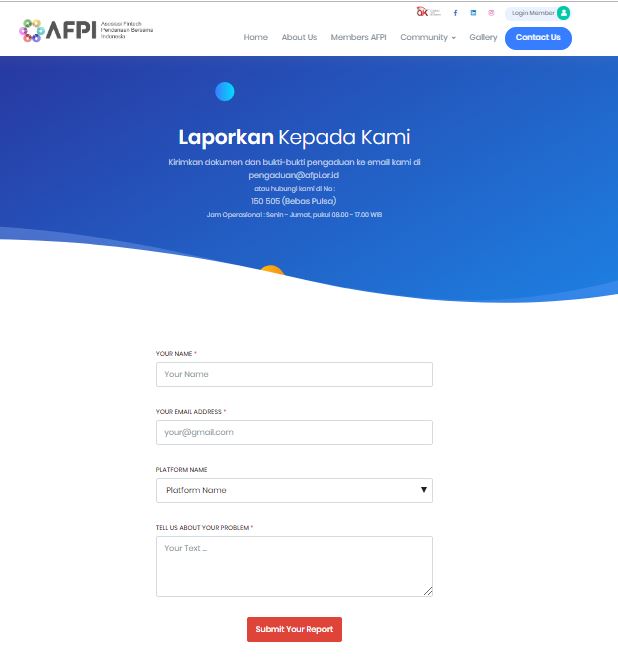

Dari asosiasi, AFPI menyediakan pula Posko Pengaduan Layanan Pendanaan Online bagi masyarakat. Klik link halaman ini untuk membuat pengaduan melalui AFPI.

Namun, lagi-lagi, AFPI juga hanya dapat menindak penyedia layanan pinjaman online yang terdaftar di OJK. Itu juga aduan harus menyertakan dokumen dan bukti.

Selain melalui halaman situs tersebut, AFPI menerima aduan melalui layanan call center di nomor 021 50821960 pada jam kerja dan surat elektronik (e-mail) ke alamat pengaduan@afpi.or.id.

Kabar baiknya, aduan terkait penyedia layanan pinjaman online tak terdaftar di OJK alias ilegal dijanjikan akan diteruskan AFPI kepada Satgas Waspada Investasi dan atau tim Cyber Crime Badan Reserse Kriminal (Bareskrim) Mabes Polri.

Waspadalah!